Crédito: Reuters

Perante as fragilidades da Zona Euro, as forças da crise movem-se de forma lenta, mas decidida. Um dos últimos desenvolvimentos mais interessantes é a desconfiança de que o poderoso BCE poderá, afinal, falhar no seu objectivo essencial – e único estabelecido nos tratados: o de garantir nos próximos anos uma inflação em torno dos 2%. A confirmar-se, tal seria equivalente a um atestado de incompetência para o ainda jovem banco central da união monetária europeia – mesmo que a responsabilidade não fosse sua na totalidade.

Na reunião de Setembro, o BCE decidiu manter as taxas de juro em mínimos e a duração e potência da sua bazuca de compras nos 80 mil milhões de euros por mês. Isto apesar de estar “ligeiramente” mais pessimista sobre a evolução da economia, e de não antecipar uma inflação nos 2% definidos no seu mandato antes do final da década.

Parece estar a ganhar força a ideia que de o BCE quer aliviar a pressão e baixar as expectativas sobre o seu activismo monetário, procurando passar a bola aos governos para que actuem de forma mais decidida, reformando as economias e usando a política orçamental para estimular a procura e apoiar a retoma. Mario Draghi fez aliás questão de ler um excerto do último comunicado do G-20 em que os governos se propõem a fazer isso mesmo:

Monetary policy will continue to support economic activity and ensure price stability, consistent with central banks’ mandates, but monetary policy alone cannot lead to balanced growth. Underscoring the essential role of structural reforms, we emphasise that our fiscal strategies are equally important to supporting our common growth objectives. We are using fiscal policy flexibly and making tax policy and public expenditure more growth-friendly, including by prioritising high-quality investment, while enhancing resilience and ensuring debt as a share of GDP is on a sustainable path.

Poderá então o tempo do activismo do Banco Central Europeu estar a chegar ao fim? Bom, depende. O BCE faz bem em pressionar os governos da Zona Euro e em particular a Alemanha – que está a caminho de bater novos recordes de excedente externo e orçamental. Mas a verdade é que por mais que tente aliviar a pressão sobre si, há luxos a que o BCE não se pode dar. Um deles, como evidenciou em 2012, é permitir que vingue a ideia de que a Zona Euro se pode despedaçar, com Itália e Espanha para um lado, e Alemanha para o outro. A outro, que está a ganhar cada vez mais terreno, é perder a sua credibilidade.

A importância da credibilidade

Nos últimos anos, nas economias avançadas, a credibilidade e as expectativas ganharam enorme importância na condução da política económica. Em parte porque o futuro é incerto e as decisões das empresas, famílias e investidores dependem crucialmente das suas expectativas sobre o futuro.

É exactamente nessas expectativas, em particular nas expectativas sobre a evolução dos preços, que os bancos centrais entendem encontrar a sua missão fundamental: a de garantir uma inflação estável no médio prazo – o que no caso do BCE ronda um aumento anual de preços em torno dos 2%.

Por detrás desta “fixação” estão duas ideias:

1) Por um lado, que as decisões de investimento e consumo das famílias e empresas – que definem o crescimento, emprego e inflação no médio prazo – reagem às taxas de juro de longo prazo;

2) E por outro, que o banco central consegue influenciar as taxas de juro de longo prazo de várias formas: em tempos normais, alterando as taxas curto prazo a que empresta aos bancos, e contando com a sua credibilidade para dessa forma influenciar a percepção dos agentes quanto ao futuro; em tempos extraordinários, como os actuais em que as taxas de juro de curto prazo já estão em zero, actuando directamente nos custos de financiamento de longo prazo, por exemplo comprando títulos de dívida como está agora a fazer.

Uma frase de Mervyn King, ex-governador do Banco Central de Inglaterra, de 2005, sintetiza bem o pensamento entre os banqueiros centrais:

A verdadeira influência da política monetária é menos o efeito de qualquer decisão mensal nas taxas de juro e mais a capacidade do enquadramento de política condicionar as expectativas de inflação

É por isto que os desenvolvimentos recentes nas expectativas de inflação na Zona Euro são tão interessantes… e ameaçadores para o BCE.

Que tem medo da inflação em queda?

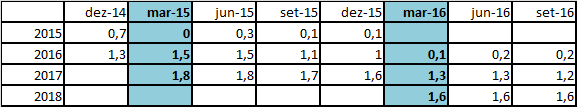

O último ano tem sido marcado por sucessivas revisões em baixa das previsões de inflação da equipa de economistas do BCE, que só não foram maiores porque o banco central avançou em Março de 2015 – com anos de atraso face a Fed e Banco de Inglaterra – com um programa de compra alargada de activos, que reforçou em Março de 2016.

Previsões de inflação do staff do BCE sucessivamente revistas em baixa

Um dos efeitos deste sucessivo adiamento da recuperação da inflação para um valor “abaixo, mas perto de 2%” como definido no mandato do banco central, é o surgimento do sentimento de que o banco central não cumprirá a sua meta, apesar de todas as garantias que não se cansa de dar. Olhe-se para a imagem em baixo retirada de um recente artigo publicado pelo BCE, que destacámos esta semana no Negócios.

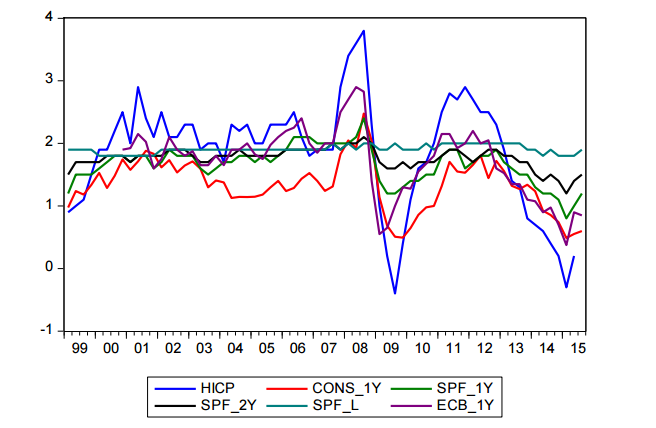

Evolução da inflação e das expectativas de inflação

HICP: Inflação verificada na Zona Euro

CONS_1Y: Expectativas de inflação a um ano (inquérito a consumidores)

SPF_1Y: Expectativas de inflação a 1 ano (Inquérito a especialistas)

SPF_2Y: Expectativas de inflação a 2 anos (Inquérito a especialistas)

SPF_L: Expectativas de inflação a longo prazo (Inquérito a especialistas)

ECB_1Y: Previsão da inflação do BCE para o ano seguinte

O que o gráfico mostra, além da queda abrupta da inflação (HICP), é uma deslocação para valores inferiores a 2% das expectativas de inflação nos vários prazos (que caíram ainda mais nos últimos meses, reconheceu o próprio Draghi). Incluindo desvios na expectativa de longo prazo dos especialistas consultados regularmente pelo banco central (SPF_L).

Com base nestes dados e na análise de vários factores que influenciam as expectativas, Tomasz Lyziak e Maritta Paloviita, dos bancos centrais da Polónia e da Finlândia, autores do estudo publicado pelo BCE, avisam:

A nossa análise sugere que nos anos mais recentes as expectativas de inflação na Zona Euro evidenciam alguns sinais de desancoragem [face à meta inflação abaixo, mas perto de 2%]

É raro ver um artigo de um banco central a admitir que a sua credibilidade e missão estão ameaçadas. Aos poucos e poucos o tema começa a chamar a atenção e na conferência de imprensa desta semana Mario Draghi foi confrontado com ele. A resposta evidencia a sensibilidade da questão, e talvez algum desconforto:

We’re observing two types of behaviour here. We have the non-market based expectations, the SPF, which are by and large stable, and they tell us 0.3% for 2016, 1.2% for 2017, 1.5% for 2018, but the long-term inflation expectations remain stable at 1.8%. And then we have the market-based expectations which have been trending down (…) How do we explain this? It’s not easy to explain. […] These expectations are subject to considerable volatility, and that we have observed even in the past disconnect between the behaviour of these expectations and the behaviour of, for example, oil prices. So the conclusion of this reasoning is that we are monitoring these developments very closely.

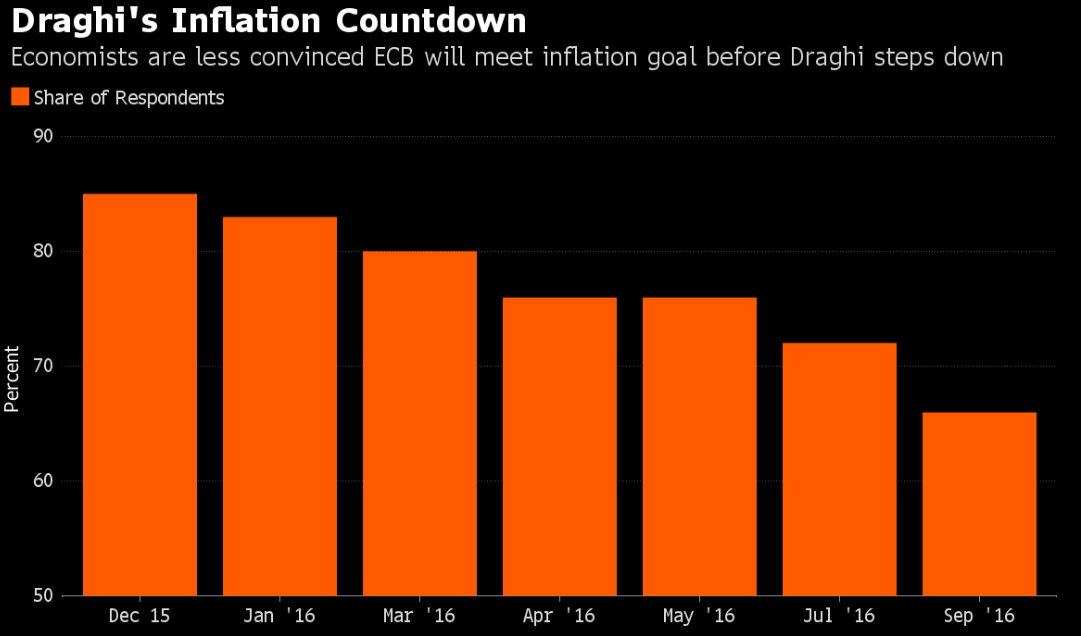

O cenário fica mais preocupante se considerarmos que um número cada vez menor de especialistas – pelo menos de acordo com um inquérito regular da Bloomberg a 50 economistas da Zona Euro – acredita que o BCE conseguirá trazer a inflação para 2% até 2019 quandoa caba o mandato de Draghi: São agora apenas 70% dos inquiridos contra 85% de há um ano, como mostra o gráfico abaixo publicado pela agência num artigo com o título: “Economistas estão a perder a fé de que Draghi puxe pela inflação”.

Percentagem de economistas que acredita que a inflação ficará “abaixo, mas perto de 2%” até 2019

Não é a primeira vez que as expectativas de inflação se deslocam, e se a inflação verificada recuperar como previsto e a economia da Zona Euro acelerar, então famílias, empresas, investidores e economistas poderão voltar a reforçar a sua fé nas garantias de Frankfurt de que entregará uma inflação na casa dos 2% até ao final da década.

Mas, caso isso não aconteça e o BCE reveja mais vezes em baixo as suas previsões, então os sinais que agora vão despontando de perda de credibilidade poderão agravar-se. E aí o que fará o BCE perante um possível atestado de incompetência?

É impossível saber a resposta, em parte porque as opções disponíveis são complexas.

O BCE poderia, por exemplo, ser ainda mais agressivo nas actuais políticas de estímulo, aumentando o volume de compras de activos para baixar ainda mais os custos de financiamento. Ou poderia mesmo ir mais longe e caminhar para opções mais radicais como o famoso helicóptero de dinheiro, que consiste em oferecer dinheiro directamente a empresas e famílias numa espécie de baixa de impostos financia em Frankfurt.

As dificuldades com as duas opções são significativas. Juros muito baixos por muito tempo podem criar bolhas em activos financeiro e gerar instabilidade na banca que não consegue gerar lucros nesse contexto; além disso, para comprar mais activos, o BCE poderia ter de passar a comprar dívida de governos sem respeitar a participação de cada Estado-membro na chave de capital como faz agora, o que beneficiaria os países do Sul e enervaria muito os países do Norte. A tensão política cresceria ainda mais perante um helicóptero de dinheiro que, para a maioria dos especialistas, viola a separação entre políticas orçamental e monetária prevista nos Tratados.

Mas se não sabemos a resposta, sabemos pelo menos que na última vez que o BCE esteve numa situação tão sensível foi entre meados de 2011 e meados de 2012 quando a desintegração da Zona Euro, com resgates de Itália e Espanha no horizonte, se tornou uma hipótese real. Nessa altura, Draghi prometeu “fazer o que for preciso” para preservar o euro. E fê-lo, criando o programa de compra de dívida de países em dificuldades de aceder aos mercados.

Se a sua credibilidade for agora seriamente ameaçada, Draghi poderá ter de voltar a promessas – e políticas – mais radicais. Não conseguirá no entanto evitar o diagnóstico de que, tal como em 2012, reagiu tarde a uma ameaça bem identificada nascida da insuficiência das políticas anti-crise adoptadas na Zona Euro.

- Carlos Costa e o colapso do BES. Negligente ou injustiçado? - 23/03/2017

- Os desequilíbrios excessivos que podem tramar Portugal - 21/03/2017

- A década perdida portuguesa em sete gráficos - 15/12/2016